Registratori di cassa ed invio telematico dei corrispettivi

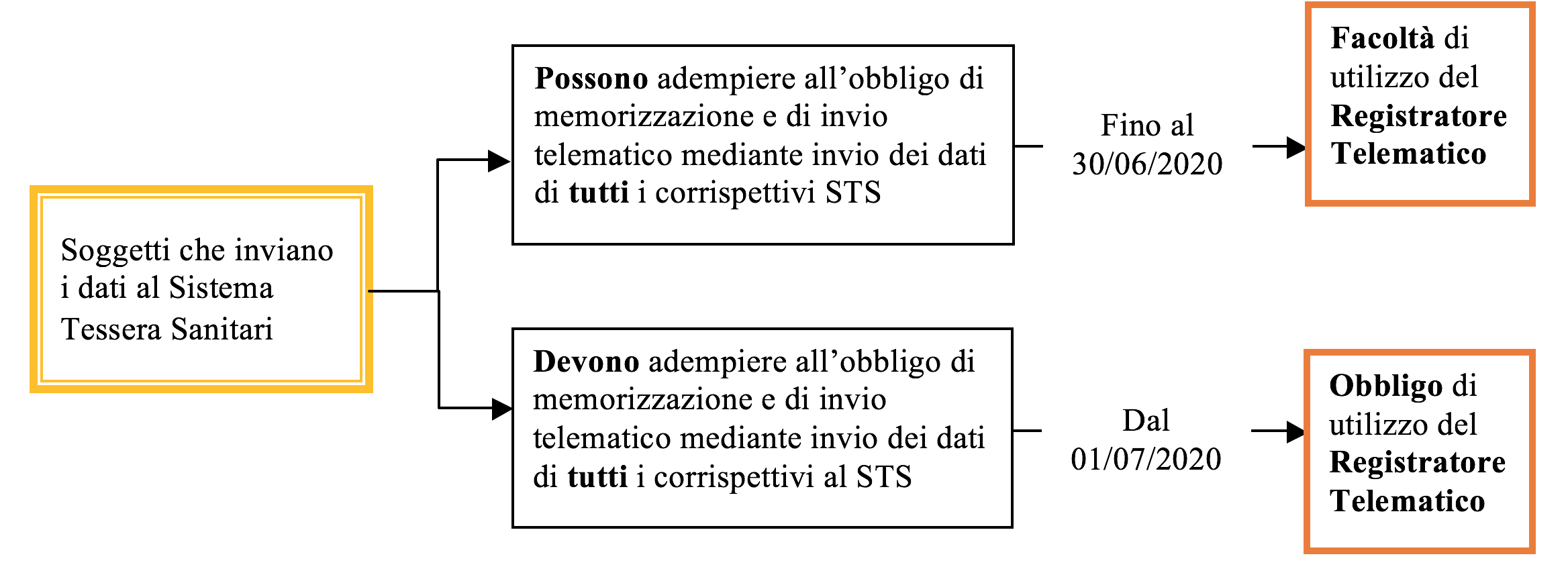

Con la presente per comunicare che, a partire dal nuovo anno dovranno adempiere all’obbligo di memorizzazione e trasmissione dei corrispettivi giornalieri (e quindi dotarsi di un Registratore Telematico (RT)) anche quelle attività che finora hanno rilasciato ricevuta fiscale.

I soggetti interessati possono adempiere a tale obbligo:

– acquistando un nuovo Registratore Telematico;

– adeguando il vecchio registratore di cassa.

L’esercente che acquista o adatta il Registratore Telematico può beneficiare di un credito d’imposta da utilizzare in compensazione con Modello F24. Il credito ammonta a 250,00 euro nel caso di acquisto di un nuovo dispositivo, mentre è pari a 50 euro nel caso si adatti il registratore in uso.

Si ricorda che il “Decreto crescita” ha previsto una moratoria sulle sanzioni viste le difficoltà riscontrate dagli esercenti nell’installare dei nuovi registratori telematici: nel primo semestre di vigenza dell’obbligo (1° Luglio – 31 Dicembre 2019) le sanzioni non si applicano se la trasmissione telematica dei corrispettivi avviene entro il mese successivo a quello di effettuazione dell’operazione, fermi restando i termini di liquidazione dell’IVA.

Al fine di consentire ai soggetti che non hanno ancora la disponibilità di un Registratore Telematico di adempiere all’obbligo di trasmissione dei corrispettivi entro i più ampi termini dal D.L. n. 34/2019 l’Agenzia delle Entrate ha messo a disposizione tre nuove modalità di trasmissione dei corrispettivi, utilizzabili nel periodo transitorio: Servizio di upload, Servizio web, invio tramite Web service.

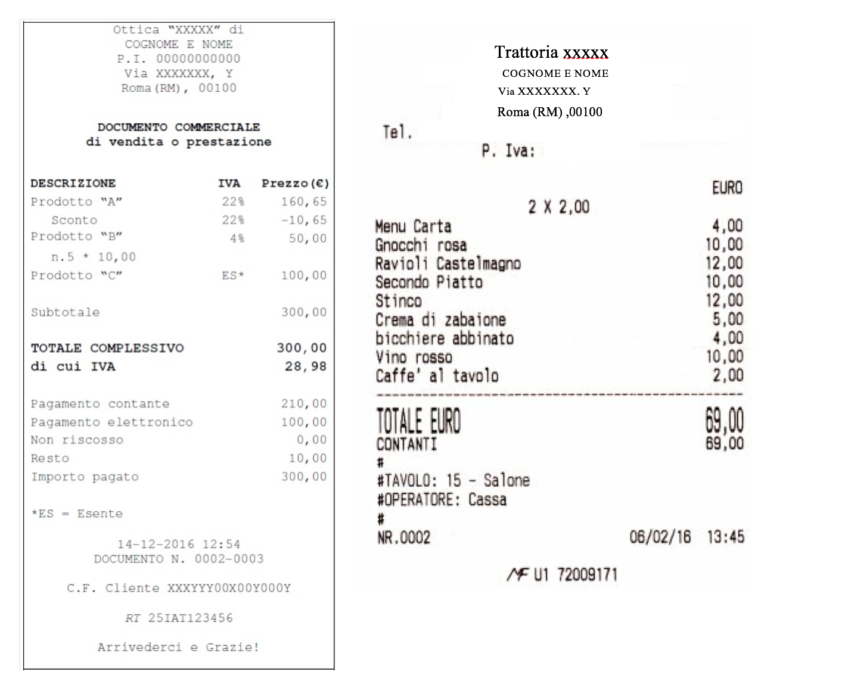

Dal momento della messa in servizio del Registratore Telematico si metterà fine all’emissione di scontrini e ricevute fiscali; in luogo di questi infatti andrà emesso il documento commerciale.

Il registro telematico è l’evoluzione del vecchio Misuratore fiscale, al quale si aggiunge la funzionalità di invio dei corrispettivi giornalieri direttamente all’Agenzia delle Entrate.

Al momento della chiusura giornaliera, il Registratore Telematico genera un file.xml contenente i dati dei corrispettivi giornalieri, lo sigilla elettronicamente e lo trasmette dell’Agenzia delle Entrate.

I dati da trasmettere sono: dati identificativi dell’esercente e dell’apparecchio, data del corrispettivo e relativo ammontare distinto per aliquota, esenzione/non imponibilità IVA.

La trasmissione avviene con orario variabile a seconda della tipologia di attività esercitata e deve completarsi entro 12 giorni dall’elaborazione del file. Come si è già visto sopra, per i primi sei mesi di vigenza dell’obbligo la trasmissione deve avvenire entro il mese successivo dall’effettuazione dell’operazione.

La trasmissione si considera completata con la ricezione del file da parte dell’Agenzia delle Entrate. È importante verificare che il file sia giunto a destinazione per non incorrere nelle relative sanzioni.

L’uso dell’RT è subordinato alla verifica periodica che consiste nella certificazione dell’integrità e del funzionamento corretto dello strumento da parte di un tecnico autorizzato.

Sull’RT, una volta completato il processo di censimento/attivazione, deve essere applicato il QR code.

Il Libretto di dotazione relativo all’RT è on-line; quest’ultimo è visibile sul sito dell’Agenzia delle Entrate e può essere compilato manualmente dall’esercente, oppure aggiornato automaticamente dall’RT.

La tabella riassume quanto sopra analizzato:

| Misuratore fiscale (MF) | Registratore Telematico (RT) | ||

| Giornale di fondo elettronico (DGFE) | Liberamente accessibile | Protetto da sigillo e sostituibile solo dal tecnico autorizzato | |

| Connessione internet | Non necessario | Obbligatoria | |

| Targhetta di verifica periodica | Verde e rossa | QR code | |

| Periodo di validità | 1 anno | 2 anni | |

| Libretto di dotazione (matricola) | Cartaceo | On-line | |

| Registro di corrispettivi | Si | No | |

| Documenti emessi | Scontrino fiscale | Documenti commerciale | |

Cosa non cambia:

Dati comuni tra i due documenti emessi:

– data e ora dell’emissione;

– numero progressivo del documento;

– ragione sociale del soggetto emittente (persona giuridica), partita IVA e ubicazione dell’esercizio;

– nome e cognome del soggetto emittente (persona fisica);

– ammontare del corrispettivo complessivo.

Cosa cambia:

Dati che variano tra i due documenti emessi:

– dicitura “Documento commerciale di vendita e prestazione”: nello scontrino fiscale, in basso, veniva indicato l’acronimo SF;

– descrizione dei beni ceduti e dei servizi resi: nello scontrino fiscale la descrizione del bene poteva essere generica;

– aliquota IVA espressa in percentuale o con codice natura: nello scontrino fiscale non era indicata l’aliquota IVA né l’eventuale codice di esclusione/esenzione/non imponibilità;

– numero del Registratore Telematico;

– forme di pagamento: nello scontrino fiscale la forma di pagamento utilizzata era facoltativa mentre nel documento commerciale è obbligatoria; tale obbligatorietà nasce dall’introduzione della Lotteria degli scontrini che prevede estrazioni aggiuntive con premi speciali qualora il pagamento sia effettuato con mezzi elettronici.

Casi particolari:

Ticket Restaurant:

I corrispettivi relativi alle operazioni:

– “pagate” dai clienti con ticket restaurant;

– concorrono alla formazione dell’importo complessivo dei corrispettivi giornalieri trasmesso telematicamente dal RT all’Agenzia delle Entrate.

Resta fermo che, l’esigibilità dell’IVA si realizza:

– con il pagamento del controvalore dei ticket da parte della società emittente.

- Conseguentemente, l’Agenzia delle entrate terrà conto che, in applicazione di quanto sopra espresso, si può verificare un disallineamento tra i dati trasmetti telematicamente e l’imposta liquidata periodicamente.